- 资产荒的幸存者

-

远上寒山石径斜

要谈今天我们所说的“资产荒”,我们首先来对资产进行分类。

在大类上,可以将资产分为两个维度:虚实维度,风险维度。在虚实维度中,我们可以将资产分为实物资产和金融资产。在风险维度中,我们可以将资产分为风险资产与避险资产。

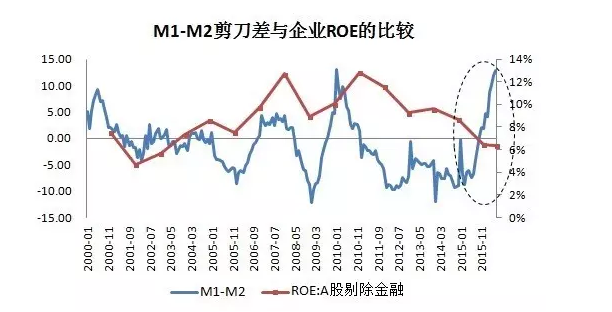

先来分析虚实维度。居民投资实物资产的两个方向是实业投资和地产投资,但因为房地产也存在一定的金融资产的性质,因此可以算纯正的实物投资的也只有实业投资了。我们用ROE来衡量实业投资的收益率变化。随着ROE的下降,资金从实业资产流向金融资产。先来看一下下面的一张图。

前一段时间披露的宏观数据中,M1-M2剪刀差已经接近历史新高。说明现在宽松环境的市场中,许多企业都攥住手中的资金不愿意来投资,而现在监管层已经注意到这个问题,为了避免出现“流动性陷阱”,未来可能很难再看到货币总量宽松,金融资产的吸引力也会下降。

我们再来分析风险维度。风险维度的两种方向,风险资产与避险资产。显然,在国际局势动荡、国内“供给侧邂逅国企改革”的当口,风险资产是很难受到青睐的。而避险资产中,债券、现金、黄金、理财产品等都是避险资产。贵金属在英国脱欧、土耳其政变等一系列国际风险事件中已被推向了历史高位的风口浪尖。而债券上周超长债快速下行,或许又是一个陷阱。

资产荒的基本原因是企业效益下降,导致优质资产的供给减少;国家为了经济稳增长,扩大货币规模,进一步加剧了可配置资产供不应求的局面。而资产荒的深层原因是,银行为了规避风险,把大部分的信贷配置到低效企业部门,这就导致了银行资产质量的整体下降。在社会征信体系不健全的情况下,银行及非银金融机构可配置资产的选择余地原本就不大,但对资产配置需求却在不断扩大。

白云深处有人家

从价值投资角度来看,参与购买PE、VC类的基金似乎在此时,是值得的,毕竟在资产荒的大背景下,二级市场的高性价比真的很难寻。投资向前端延伸,将会得到更多的机会。

而私募产品的选择中,量化对冲,也是一个非常好的案例。由于我国国内的股指期货交易受到限制,一般采用的策略是阿尔法策略。在各类资产风险收益下行的大趋势下,量化对冲策略作为能够提供稳健回报的投资品种,在资产配置中的地位会越来越重要。

那聪明的投资者们,你们想好了吗?